家族信托的中国玩法

慈传媒《中国慈善家》记者 李睿奇 编辑 谢再红

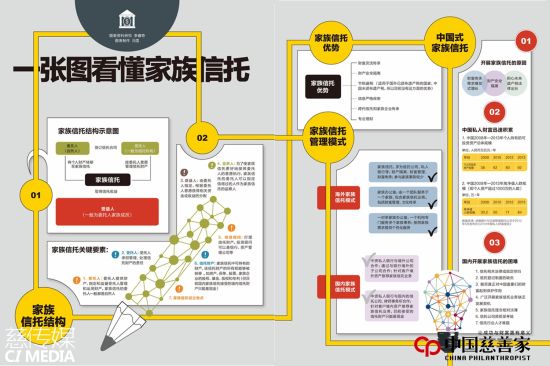

在中国这样特殊的社会、经济和法律环境之下,家族信托该以怎样的方式呈现,它又能否实现财富传承的真正价值

2013年12月15日晚,北京一家高档饭店的包间内,一名中年男子正急切地向身边的某私人银行高管寻求帮助。他专程从位于千里之外的山西省一个二线城市赶来,希望从这位专业人士身上寻求家族财富与企业传承的办法。

这位山西富豪年过半百,资产颇为雄厚,旗下产业涉及煤矿、房地产等领域,他掌舵下的公司也将于明年上市。然而,面对子女留学英国,不愿回国接手家业的现状,他不得不做好把家族企业交给职业经理人管理的准备。另一方面,他又想为子女制定一个财富传承的方案,比如选择家族信托业务,以保障他们在未来的日子里衣食无忧。

事实上,这只是近年来国内高净值人群财富传承需求猛增的一个缩影。从2012年下半年开始,国内不少高净值人士纷纷开始与私人银行或信托机构接触,咨询家族信托业务,希望通过家族信托实现财富的传承和保障。而家族信托话题持续升温的背后,折射出的,是高净值人群对于私人财富如何进行保障与传承的焦虑。

据《2013胡润财富报告》的调查显示,中国千万富豪人数达到105万人,平均年龄为38岁;亿万富豪人数达6.45万人,平均年龄为40岁,年龄在45岁以上的约占一半。这标志着,在未来5到10年内,国内将有大量的企业家和成功人士面临财富和企业的传承问题。

而在国内,如刘畅从刘永好手中接过新希望的指挥权、宗庆后之女宗馥莉接管娃哈哈的部分产业、梁稳根之子梁治中进入三一重工[微博]等二代顺利接班的事例,毕竟还只是少数。

与国内的富一代相比,大部分的二代都有着海外教育背景,他们与父辈们在理念、价值观上有着明显的差异,无心接手家业;有的即使同意接手,又希望自己能够完全掌权。在此情况下,富一代们对家族财富和企业传承的安排就显得尤为重要。此外,社会对遗产税征收问题的热烈讨论,也在一定程度上刺激了富豪们对财富传承的考虑。家族信托所具备的避税、财富保障与传承功能的优势,也就由此显现。

从2012年下半年开始,平安信托、招商银行、歌斐资产、中信信托等机构陆续启动了家族信托管理业务。2013年9月中旬,国际家族基金协会(IFOA)在考察了中国家族基金市场仅半年之后,就正式在北京设立了中国地区办公室。

如何实现财富的传承,打破“富不过三代”的魔咒?作为海外财富传承的成熟工具,家族信托正成为国内众多企业家、高净值人士追逐的焦点。然而,在中国这样特殊的社会、经济和法律环境之下,家族信托该以怎样的方式呈现,它又能否实现财富传承的真正价值?

出色的财富传承工具

“对于有财富传承需求的高净值客户来说,信托这个工具,虽然远谈不上完美,但在迄今为止人类发明的工具里面,已经是最出色的一个。”段和段律师事务所香港分所高级顾问王小刚在其所著的《富一代老了怎么办》中,对家族信托不吝赞美之词。实际上,如果看看家族信托在海外的发展历程,不难发现,作为财富传承的工具,它的确表现出色。

尽管家族信托在中国才刚刚起步,但在海外却有着悠久的发展历史。如人们耳熟能详的洛克菲勒家族、杜邦家族、沃尔玛·沃顿家族等名门望族,即便是在数百年动荡中,也依然能实现家族财富的传承,并日益富足,这无不得益于家族信托的保障与支撑。

其中最为典型的案例,莫过于美国石油大亨洛克菲勒家族。从1934年开始,洛克菲勒家族为后人设立了一系列遗产信托,遗产由管理机构进行专业管理,不受继承人直接控制,信托基金则按照遗嘱规定,定期给家族的继承人支付生活保障金,以保障其生活。在严格而复杂的家族信托计划的传承下,直到今天,洛克菲勒家族依然书写着自己的财富传奇。

在中国香港地区,也不乏这样的成功案例。如长江实业的李嘉诚家族、恒基地产的李兆基、英皇国际的杨受成等,均透过各自的家族信托基金持有上市公司股票,对家族企业进行有效管理。

家族信托的美妙之处还不仅于此,除了能够进行家族财富与企业的传承外,它的财产安全隔离功能,也为众多家族企业竖起了一道防火墙。如香港上市公司龙湖地产主席吴亚军,正是通过一个详细而周密的家族信托计划,将自己和前夫蔡奎的股权巧妙分开,使两人的个人财富得以隔离,即便在夫妻婚姻变化后,依然未对公司运营产生影响。

而对于拥有高资产的富豪们而言,家族信托的信息保密功能,则正好契合了他们对财富及家庭隐私的保密诉求。

王小刚告诉慈传媒《中国慈善家》,信托机构对委托人的信托计划必须严格保密。他在《富一代老了怎么办》一书中分享了这样一个案例,“假设我成立了一个信托,规定我的子女为受益人,他们年满22岁时就可获得信托资产的分配。在子女22岁以前,除非作为信托成立人的我自己告诉子女有这个信托存在,否则受托人有保密义务,在受益人年满22岁前,都不可以告诉他们信托存在。”

王小刚还表示,尽管在上市公司公开资料中可以查到这家公司是否设立家族信托,以及家族信托的成立人、委托人的信息,但是在上市公司公开的资料中,并不能看到该信托的受益人和受益比例及分配条件等详细信息。

家族信托的破冰之旅

2012年9月,一位年过40岁的深圳企业家与平安信托签署了一份家族信托计划,这是平安信托在国内发行的第一单家族信托,由此拉开了家族信托在中国本土化发展的序幕。

在这份量身定制的家族信托产品中,该企业家将5000万放进信托,合同期为50年。根据约定,这位企业家(即信托委托人)将与平安信托共同管理这笔资产,该企业家可以通过指定继承人为收益人的方式来实现财产继承,收益分配方案根据委托人的要求来执行。在产品的存续期间,双方还可以根据具体情况的变化来作调整。

“目前门槛设置为5000万,是个经验值,主要考虑到高端客户有较多相对个性化的需求。针对高端客户需求,我们希望提供最完整的客户体验,包括税务、法务、资产配置、投资品种研究和风险控制等方面。”平安信托相关负责人告诉慈传媒《中国慈善家》。

当然,并非达到5000万的投资额就能成为家族信托的目标客户。上述人士表示,家族信托主要满足的是客户财富保障、增值和传承的需求,增值只是目标之一,传承是家族信托提供的核心服务内容,因此,是否有传承需求,是区分家族信托和其他信托客户群的主要标准。

继平安信托之后,家族信托在私人银行领域也实现了“破冰”。2013年7月11日,招行银行在深圳宣布成立国内私人银行第一单家族信托。

该信托为单一定制信托,资产门槛也为5000万,合同期限为30至50年,是不可撤销的信托,招行则在其中承担财务顾问与托管角色。目前,招行家族信托累计客户需求案例已超过50个。

作为财富传承的工具,家族信托俨然成为国内高净值人群和理财机构追捧的宠儿,越来越多的理财机构开始关注这一领域,试图在未来的高端财富管理中分得一杯羹。

诺亚财富旗下的歌斐资产于2012年开始正式进军家族基金领域。目前,该公司已完成至少6单家族基金业务,每个客户的门槛均在5至20亿元之间。

此外,农业银行的家族事务所也正在筹备中,并与加拿大蒙特利尔银行、澳洲联邦银行等多家国际知名银行开展跨境金融服务合作,并计划在欧洲和美国选择银行进行合作。

尽管仍有大部分信托公司和银行并未正式推出家族信托这一业务,但纷纷开展了关于家族信托业务的研究,可以预见,未来将有更多的家族信托产品陆续推出。

伴随着国内家族信托的持续火热,家族信托发展中的一些问题也开始显现。而人们对家族信托最大的担忧,则来自于国内在家族信托领域的法律空白。

与英美法系所用的判例法不同,中国内地现行的是偏向大陆法系,属于成文法系,法律按条款列明哪些能做哪些不能做。目前国内只出台了一部统领性的《信托法》,其余都是银监局等部门出台的各项管理办法,对信托尤其是个人信托在具体运用中的相关问题没有详细规定。

“比如,国内的信托法定义的信托法律关系还是明确在‘委托关系’上,在财产隔离方面的效力具有不确定性;而海外的家族信托最基础的原则就是‘所有权的转移’,即委托人把财产的所有权转移给受托人,实现资产的隔离,从而达到资产保护的功能,然后再在资产隔离的基础上,实现资产的集中管理、企业永续经营、避免法定的继承程序、对特殊人士的长期关怀、财富传承和税收筹划等目的。再如,不动产交付信托时无法非交易过户,因而需要承担高额税金,信托财产形态受限。由于相关法律、制度的不完善,以及缺少司法判例,家族信托是否能实现设计初衷,还有待检验。”中信信托相关负责人告诉慈传媒《中国慈善家》。

这样的现状让国内许多金融人士犯了难,“法律没有规定能做还是不能做,像谜底一样。”招行私人银行部常务副总经理王菁如此表示。不过,在她看来,尽管很多事项法律规定不够明确,只能找相同的诉讼案例做司法解释,但仍有法律空间。

除了相关法律瓶颈之外,国内金融机构开展家族信托业务的能力、从业人员的水平等问题,也成为了高净值人群质疑的焦点。毕竟,家族信托在国外有着几百年的历史,而中国的家族信托才刚刚起步。

“不论是私人银行,还是信托机构以及从业者,一定要具有稳定性和职业操守,如果财富管理的客户经理没有长久的为客户服务的意念,他又怎么能够帮助客户进行财富的管理和传承呢?”法兴银行私人银行中国区首席执行官李晓芸表示,在欧洲,私人银行家的稳定性很高,且流动性不大,基本不会跳槽。“我自己也是为这个意念所悟。我已经在法兴银行待了16年,在这里还有很多东西要学。同样,每一家银行都有自己的历史,如果每几年就会有客户经理跳槽,怎么去沉淀?”李晓芸说。

王小刚对此颇为认同,在他看来,金融机构从业人员的稳定性非常重要。国内金融机构的高端理财人员一定要打开自己的内心,多向海外的成熟模式学习。“虽然你有好的种子,但一定要给它配备好的养分,它才能生根发芽长成参天大树。国内的金融产品、金融服务的概念,都来自海外,所以国内金融机构从业者一定要去看看外面的世界。”王小刚说。

拓宽思路和两条腿走路

尽管中国家族信托领域的建设还不够完善,但家族信托本土之路的开启,还是让国内高净值人群的境内资产有了传承与保障的更多选择。

“大家都很关注家族信托领域的发展,但这需要企业家、高净值人群和金融机构一起探索与合作。”清华大学五道口金融学院家族企业课程主任、案例中心执行主任高皓如是表示。

对于国内高净值人群而言,当他们和金融机构开展家族信托业务时,最为关键的一点,就是一定要慎重设计家族信托计划。对于整个家族和家族企业而言,家族信托计划都是一个重大决策,而这个决策带来的结果在很多时候也是不可逆的。

“家族信托要么不出问题,一出问题就是大问题。而家族信托在创始人在世的时候往往不会出问题,出问题则往往是在创始人去世之后。”高皓表示,假如当时的设计错了,再进行调整的成本就会很高。所以,在做家族信托时,一定要有一个全面的计划。

近年来,新鸿基郭氏三兄弟的内斗事件闹得沸沸扬扬,无疑是对家族信托设计的重要性的最好佐证。

新鸿基郭氏家族以信托基金的形式,持有香港新地集团的四成二股权,在该信托基金中,郭老太及其三个儿子都是受益人。而在郭氏家族信托基金设立之初,郭氏三兄弟的父亲郭得胜就设定了他的三个儿子要齐上齐落,不能卖股份的条件。换言之,郭氏家族信托基金无法随意解散。

从2008年开始,曾经互相帮扶的郭氏三兄弟因新地的控制权闹得水火不容,甚至对簿公堂。但不论怎么闹,他们都无法分家,因为郭氏家族的信托基金早已把他们捆绑在了一起。“假如有一个退出机制,他们就可以好聚好散,也不会演变到今天这么不可收场的地步。”高皓评价道。

此外,一个好的家族信托设计,还离不开企业家、高净值人士和信托机构一起进行反复讨论与规划。在李晓芸看来,私人银行或信托公司在制定家族信托时,一定要对客户进行系统的调查和规划,并了解其核心价值。

据李晓芸回忆,她在新加坡工作时,曾为一个印尼的富豪做家族信托规划,那位富豪准备把财产通过家族信托分给四个孩子。李晓芸和她的团队为此做了详细的调查和研究,当各个细节都规划完毕,准备和该富豪签约时,富豪却产生了犹豫。面对李晓芸的不解,该富豪偷偷告诉李晓芸,他还有第二个家庭,他既不希望第一个家庭知道第二个家庭的存在,也不希望第二个家庭获知第一个家庭成员的受益分配情况。面对委托人复杂的家庭状况,李晓芸她们不得不重新开始家族信托的规划。

目前,国内家族信托资产大部分只能以资金信托的形式存在,而高净值人士的资产中往往包含大量的房产、股票等其他资产。在国内相关法律的规定下,高净值人群的国内资产只能在国内进行信托和管理。

不过,一些业内人士表示,随着家族信托的不断成熟,以及法律环境的不断完善,国内家族信托资产的种类也会逐渐增加。

“根据海外私人财富管理的实践经验,财富的保护、传承基于不同的情况,可以分别采用不同的工具或工具组合,包括离岸公司、家族信托、基金会或家族办公室,而绝非仅限于家族信托。以家族办公室为例,能基于家族永续经营的立场,跳脱了纯粹以家庭理财的范式,服务范围涵盖家族投融资管理、商业战略、家族生活和代际传承等各个方面,高度专注于客户的个性化需求,为客户制定全方位的定制化服务。”中信信托相关负责人告诉慈传媒《中国慈善家》,“已经有客户明确提出,由于资产庞大,家族事务繁多,同时基于对中信信托的信任,希望我们为其提供这样的服务。我们也非常希望探索、借鉴和尝试更多的方式和方法,为客户提供财富管理服务。”

此外,对于国内高净值人群而言,其核心特点就是国际化,如人的国际化和资产的国际化,在资产配置上,很少会局限于某一个司法管辖区。如此一来,高净值人士在进行家族信托规划时,就可以尝试两条腿走路:一方面,在国内现有的法律环境下,对于境内资产,可以选择专业的信托机构进行家族信托设计;另一方面,对于境外资产,可以选择英美法系下的专业信托结构进行财富管理。

由于目前国内家族信托市场还处于发展的初期,许多高净值人群对信托机构的前台,如市场推广及品牌等方面敏感度较高,但是对于信托机构的后台情况,如产品的质量、售后服务、技术细节等方面敏感度较低。“在选择高端理财机构,包括家族信托机构时,一定要了解机构的后台情况,不能只注重前台。”王小刚说。

对于中国家族信托未来的发展,高皓给出了自己的建议,“首先要借鉴海外的家族信托,学习别人是怎样设计的,因为家族信托毕竟是舶来品。然后再结合中国的实际情况,进行本土化的改造。”